加拿大TD银行在4月30号, ...

Read More分类

- About AI Financial (4)

- Brand Story (19)

- Client Case (17)

- Daily Finance News (70)

- Entertainment (14)

- Everything about Advisor (12)

- Financial Product (36)

- Global Focus (39)

- Industry Analysis (17)

- Insights and opinions (103)

- News and events (16)

- Stock Market (184)

- Uncategorized (5)

Recent Posts

- 股市大幅上涨,市场乐观情绪重燃 | Ai Financial 财经日报 3 5 月, 2024

- 道琼斯指数上涨500点,因劳动力市场报告疲软,提升了市场对美联储降息的期望 | Ai Financial 财经日报 3 5 月, 2024

- 华尔街上涨以弥补本周的损失, 苹果宣布史上最大规模回购 | Ai Financial 财经日报 2 5 月, 2024

- AiF观点 | TD银行反洗黑钱监管不当, 被重罚4.5 亿 + 920万 2 5 月, 2024

2024年,还能投资美国吗?- 10张图表解读美国经济 | Ai Financial 基金投资

- Jan 23, 2024

- Jan 23, 2024

本文通过十张图表详细解读2023年美国经济,以了解今年的投资方向。

当我们探讨经济时,必须从就业这个源头开始。就业直接关系到工作、收入和消费,从而影响整个经济循环。因此,我们将通过这十张图表按照这一逻辑顺序解读就业、工作、收入、消费,以及它们对经济的刺激作用。理解这些图表将有助于全面了解经济运行机制。关于2023年美国经济,我们回顾过去,市场普遍认为是上涨的一年,表现相当不错。既然宏观经济状况良好,我们将对其进行深入剖析,看看是什么因素促使美国宏观经济在过去的一年表现出色。我们会从就业市场开始,因为就业是经济运行的基础。

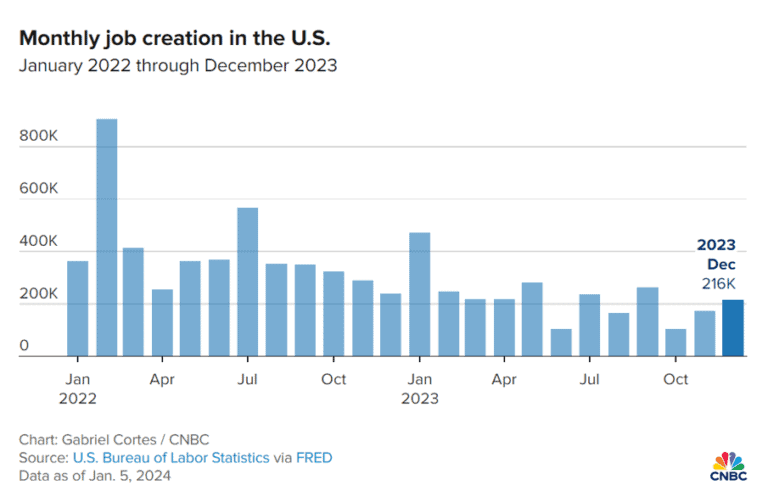

就业市场在去年表现强劲,尤其是在12月份,新增就业岗位超过20万个,创下了连续36个月的增长。这样的增长令人瞩目,尤其考虑到之前对10月和11月新增就业的相对保守预测。整体而言,2023年创造了270万个就业岗位,表明美国就业市场持续强劲。

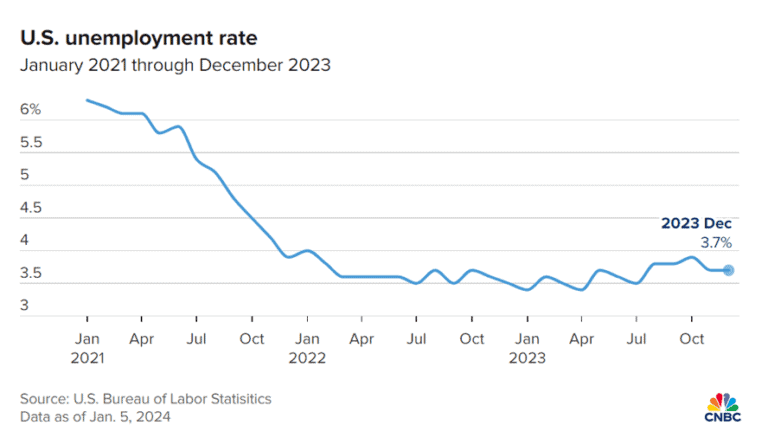

然而,我们也要进行反向对比,看看失业率状况。值得注意的是,尽管失业率在一个健康经济中保持在5%到6%左右,但在过去的两年中,美国失业率一直维持在3.7%的低位。这是一个相当低的数字,连续两年保持在这一水平,创下了46年来的低位纪录。这种低失业率可能是美国就业市场强劲的一个体现。

我们刚才讨论了为何就业市场表现强劲,主要是由于这些年来供应链的回流。理解了这一点后,我们知道就业市场强劲意味着人们有收入,有了收入就能进行消费。接下来我们将重点讲解消费市场。

在去年,人们对消费市场的担忧主要源于美联储自2022年开始加息,声称这是为了对抗通胀。然而,实际上,整个2023年,消费市场一直表现强劲,每月零售额都维持在6000亿美元以上。尽管市场一直充斥着关于经济不景气、消费下滑的负面消息,但事实证明,美国消费者并没有被吓倒,消费依然强劲。

在我们从前年2022年到去年2023年的时期里,最令人担忧的问题之一是通货膨胀。然而,通货膨胀在2022年6-7月达到高点后逐渐下降,反而没有对消费市场产生明显的负面影响。通货膨胀的涨幅在大部分时间都高于工资的涨幅,这会削弱购买力,但进入2023年5月份后,通货膨胀开始下降,而工资增长超过通货膨胀,维持购买力不减。这表明消费者有能力继续消费。

在这里需要注意的是,加拿大的情况与美国相反,加拿大的通货膨胀速度高于工资涨幅,这意味着购买力在下降。因此,在加拿大,我们强调投资的重要性,因为只有通过投资才能实现赚钱速度超过通货膨胀速度的目标,维持购买力。

我们再深入看看消费支出的具体情况。在2023年,美国消费者的消费意愿非常强劲,主要体现在各种生活体验上,尤其是美国的旅游业迎来了强劲的反弹。

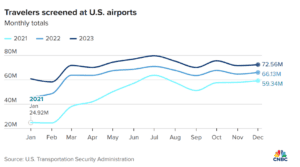

观察下图,浅蓝色线表示2021年,中蓝色线为2022年,深蓝色线为2023年美国的旅游消费市场。在2023年,美国旅游市场全面超越了前两年,尤其是在疫情笼罩的前两年,旅游业受到了严重打击。随着疫情的过去,2023年美国整个旅游行业出现了巨大的反弹,特别是在感恩节之后,整个消费市场表现非常强劲。

具体数据显示,在1月和11月这两个月,美国运输安全管理局对美国机场进行了近1.5亿次的安检,这意味着美国机场有1.5亿乘客。这些数据说明了为什么美国的旅游支出得到了强劲的反弹,而且在感恩节之后的11月份,整个消费市场也非常活跃。在这个时间节点,正值美国感恩节旅游旺季,是投资者需要密切关注的时刻。

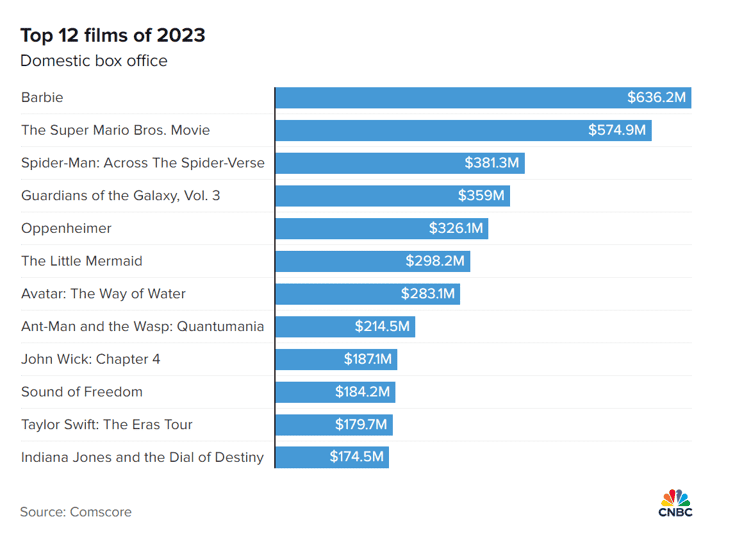

除了旅游支出,美国人在观影方面也花费颇多。在2023年,美国电影市场呈现出强劲的景象,特别是在前12个电影中,以各类儿童和家庭电影为主,如芭比娃娃、超级玛丽、蜘蛛侠等,显示了大人们为了孩子们愿意在娱乐方面慷慨花费的趋势。此外,一些大型演唱会如泰勒·斯威夫特的全球巡演也在排行榜中占据一席之地。

总体而言,这些数据清晰地展示了疫情之后,美国人的生活正在逐渐回归正常,线下活动重新充满活力。消费者恢复到电影院观影,旅游行业迎来强劲反弹,各种娱乐活动再次火爆,为美国的消费市场注入了强大的活力。这些数据也表明,不要轻信媒体上关于经济不好的言论,要具体分析好在哪些方面经济存在问题,而我们所看到的数据显示美国的经济是相当强劲的。

我们已经观察了就业、失业、通胀、收入、工资以及支出等方面的情况,接下来我们看看这些因素对美国股票市场的影响。

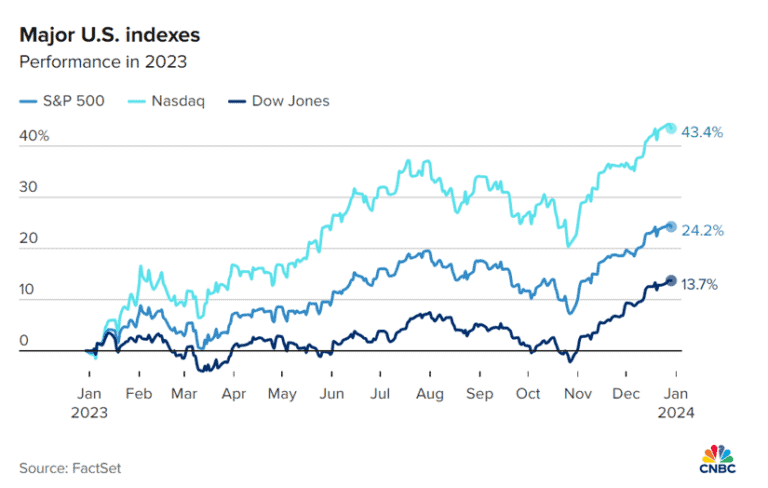

去年,美国的三大指数取得了显著的增长,具体来说,道琼斯指数涨幅最小,为13.7%,S&P涨了26.55%,而纳斯达克指数则涨了43.4%。

我们首先来看看道琼斯指数。

从下往上看,涨幅相对较小,但我们需要注意整个市场情况。在2022年1月4日,道琼斯指数达到了一个高点,之后整个市场呈下跌趋势,直至2022年10月13日,下跌了22.46%。在整个2023年,市场几乎整年都在盘整,真正的涨幅主要出现在11月和12月。这两个月的涨幅不仅涨完了前面两年的跌幅,而且最关键的是,它突破了2022年的历史高点,创下了一个历史新高,具有重要的指导意义。

接下来,我们看看S&P 500指数。同样,从1月3号开始到全年结束,虽然涨幅还可以,但在2022年的高峰时,整个市场下跌了26.55%。S&P 500指数至今并没有真正突破前期的历史新高,虽然接近,但仍未成功突破。与道琼斯指数相比,S&P 500在涨幅上表现稍显不足。

如果投资者需要选择投资目标,从图表数据来看,道琼斯指数是更具吸引力的选项。由于其在2023年实现了历史新高,它能够提供更为方向性的指导,相对于S&P 500,可能更有赚钱的潜力。投资者在做决策时需要全面考虑市场走势和历史表现,而不仅仅看表面上的涨幅。

纳斯达克指数虽然在2023年涨了43%,但是从历史角度来看,它并没有接近它在2022年的历史高点。在2022年,纳斯达克指数在历史高点之后一路下跌,跌幅达到了36.82%。尽管它在2023年反弹猛烈,但仍未真正回到历史新高,因此对比而言,纳斯达克指数相对较弱。

这也再次强调了长期投资的重要性,不应仅仅看某一年的涨幅。例如,投资纳斯达克指数在过去两年中可能亏损,而投资道琼斯指数则可能已经盈利。

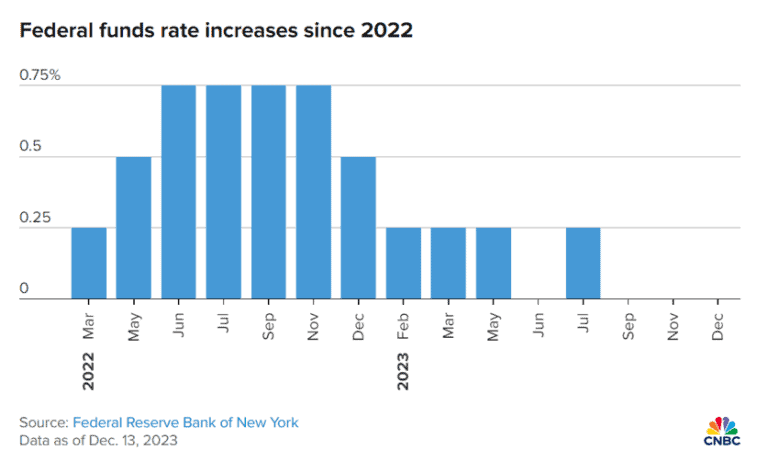

接下来,让我们转向讨论利息的情况。美联储在2022年进行了连续的加息,从2022年3月开始,到2023年已经进行了11次加息。尽管美联储主席鲍威尔释放了一些鸽派信号,暗示可能在2024年减息,但是整体来看,利息处于相对高位。即便未来减息,也不太可能回到过去低利率的水平。

在过去20年里,利息一直相对较低,但是在过去两年里,利息上升到了一个相对较高的水平。这也意味着房地产市场的盛宴已经结束,尤其是在房贷利息方面。目前,房贷利息已经达到了相当高的水平,对于购房者而言,购房成本明显上升。

我们看到房屋销售的情况。尽管房贷利息从高峰回落,但整个2023年,美国的房屋销售一直处于一个较低的水平。大量的房屋库存积压,而新的库存不断进入市场。这表明房东们纷纷试图出售房产,但市场上却缺乏购房者。在库存积压的情况下,房屋价格的上涨空间有限,更有可能下跌。

因此,对于目前手中持有投资房的投资者,建议趁市场还没有出现急剧下跌的时候尽早清仓。在市场形势可能加剧变差之前,及时脱手可能是更明智的选择。

今天的文章中,我们通过分析10张图表深入剖析了美国去年的经济状况,着重关注了股市、利息、房地产等方面。总体来说,美联储升息的目的是为了应对通胀,但其实质是在打压房地产市场。尽管就业市场强劲,工资和消费也保持增长,但高利息对房地产的影响显著。

进入2024年,我们需要明确投资的目的是为了赚钱。提出两个关键步骤:一是在亏损的情况下要进行止损,尽快削减损失;二是在盈利的地方不要轻易取走利润,而是让资金继续滚动生利,扩大利润。这两个步骤是实现投资目标的基础,然而,很多人在实际操作中可能会做出相反的决策。

以实际案例为例,一些投资者在面对高利息和房地产市场不确定性时,将投资收益用于填补房产亏损,相当于“杀鸡取卵”。在这种情况下,我们强调了正确的资金管理和风险控制的重要性,以及理性分析市场,着眼于长期投资目标的必要性。这也提醒投资者要警惕市场波动,及时调整策略。

【公司介绍】Ai Financial 基金投资 - You fulfill your dreams, we cover your bills

Ai Financial是加拿大领先的Fin-Tech高科技基金投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

Ai Financial 具有金融监管 (Financial Compliance) 和反洗黑钱 (AML)背景,通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。