AiF 在19号发表了观点, ...

Read MoreCategories

- About AI Financial (4)

- Brand Story (19)

- Client Case (17)

- Daily Finance News (62)

- Entertainment (14)

- Everything about Advisor (12)

- Financial Product (36)

- Global Focus (38)

- Industry Analysis (17)

- Insights and opinions (100)

- News and events (16)

- Stock Market (184)

- Uncategorized (5)

Recent Posts

- Stocks break losing streak, while tech stocks rallied; Slow progress on inflation means rates will stay high for longer April 29, 2024

- Wall Street edges higher at the start of a busy week April 29, 2024

- AiF insight | Tesla's Rise, AiF Proven Wrong! April 29, 2024

- S&P 500 rises to kick off new week as Tesla, Apple jump April 29, 2024

2024年,还能投资美国吗?- 10张图表解读美国经济 | Ai Financial 基金投资

- Jan 23, 2024

- Jan 23, 2024

本文通过十张图表详细解读2023年美国经济,以了解今年的投资方向。

当我们探讨经济时,必须从就业这个源头开始。就业直接关系到工作、收入和消费,从而影响整个经济循环。因此,我们将通过这十张图表按照这一逻辑顺序解读就业、工作、收入、消费,以及它们对经济的刺激作用。理解这些图表将有助于全面了解经济运行机制。关于2023年美国经济,我们回顾过去,市场普遍认为是上涨的一年,表现相当不错。既然宏观经济状况良好,我们将对其进行深入剖析,看看是什么因素促使美国宏观经济在过去的一年表现出色。我们会从就业市场开始,因为就业是经济运行的基础。

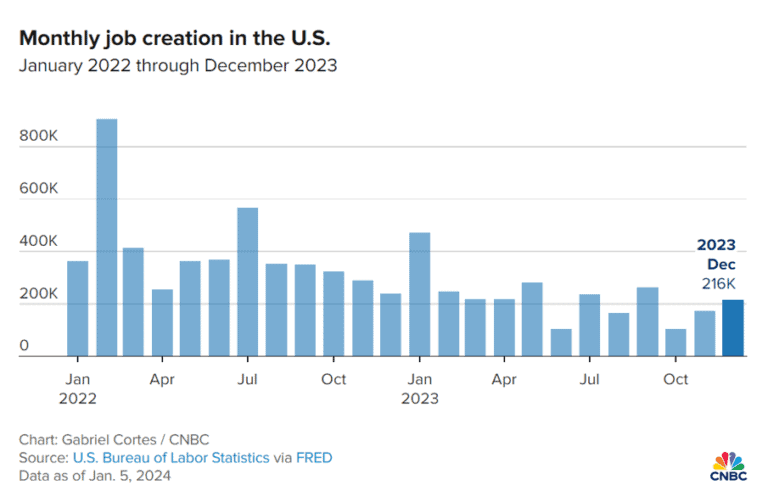

就业市场在去年表现强劲,尤其是在12月份,新增就业岗位超过20万个,创下了连续36个月的增长。这样的增长令人瞩目,尤其考虑到之前对10月和11月新增就业的相对保守预测。整体而言,2023年创造了270万个就业岗位,表明美国就业市场持续强劲。

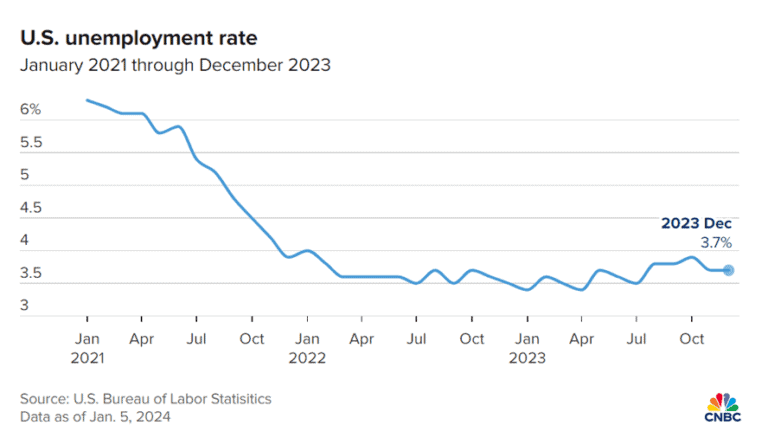

然而,我们也要进行反向对比,看看失业率状况。值得注意的是,尽管失业率在一个健康经济中保持在5%到6%左右,但在过去的两年中,美国失业率一直维持在3.7%的低位。这是一个相当低的数字,连续两年保持在这一水平,创下了46年来的低位纪录。这种低失业率可能是美国就业市场强劲的一个体现。

我们刚才讨论了为何就业市场表现强劲,主要是由于这些年来供应链的回流。理解了这一点后,我们知道就业市场强劲意味着人们有收入,有了收入就能进行消费。接下来我们将重点讲解消费市场。

在去年,人们对消费市场的担忧主要源于美联储自2022年开始加息,声称这是为了对抗通胀。然而,实际上,整个2023年,消费市场一直表现强劲,每月零售额都维持在6000亿美元以上。尽管市场一直充斥着关于经济不景气、消费下滑的负面消息,但事实证明,美国消费者并没有被吓倒,消费依然强劲。

在我们从前年2022年到去年2023年的时期里,最令人担忧的问题之一是通货膨胀。然而,通货膨胀在2022年6-7月达到高点后逐渐下降,反而没有对消费市场产生明显的负面影响。通货膨胀的涨幅在大部分时间都高于工资的涨幅,这会削弱购买力,但进入2023年5月份后,通货膨胀开始下降,而工资增长超过通货膨胀,维持购买力不减。这表明消费者有能力继续消费。

在这里需要注意的是,加拿大的情况与美国相反,加拿大的通货膨胀速度高于工资涨幅,这意味着购买力在下降。因此,在加拿大,我们强调投资的重要性,因为只有通过投资才能实现赚钱速度超过通货膨胀速度的目标,维持购买力。

我们再深入看看消费支出的具体情况。在2023年,美国消费者的消费意愿非常强劲,主要体现在各种生活体验上,尤其是美国的旅游业迎来了强劲的反弹。

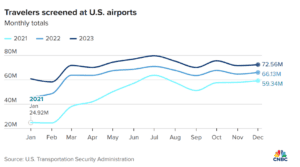

观察下图,浅蓝色线表示2021年,中蓝色线为2022年,深蓝色线为2023年美国的旅游消费市场。在2023年,美国旅游市场全面超越了前两年,尤其是在疫情笼罩的前两年,旅游业受到了严重打击。随着疫情的过去,2023年美国整个旅游行业出现了巨大的反弹,特别是在感恩节之后,整个消费市场表现非常强劲。

具体数据显示,在1月和11月这两个月,美国运输安全管理局对美国机场进行了近1.5亿次的安检,这意味着美国机场有1.5亿乘客。这些数据说明了为什么美国的旅游支出得到了强劲的反弹,而且在感恩节之后的11月份,整个消费市场也非常活跃。在这个时间节点,正值美国感恩节旅游旺季,是投资者需要密切关注的时刻。

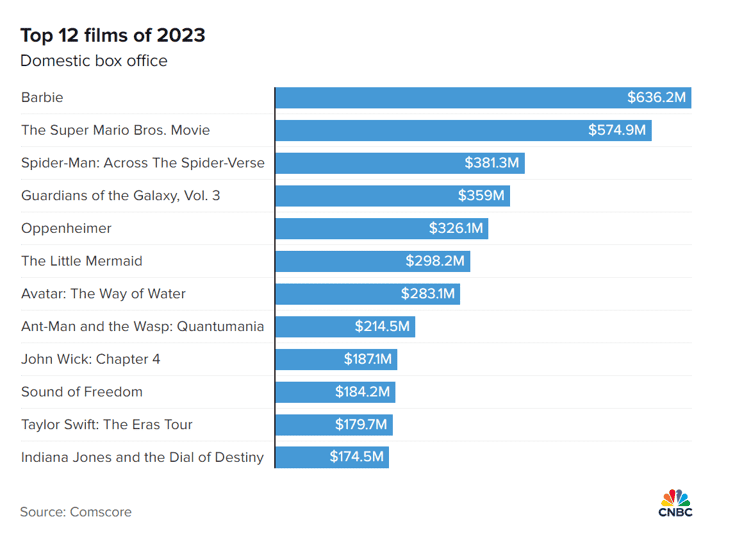

除了旅游支出,美国人在观影方面也花费颇多。在2023年,美国电影市场呈现出强劲的景象,特别是在前12个电影中,以各类儿童和家庭电影为主,如芭比娃娃、超级玛丽、蜘蛛侠等,显示了大人们为了孩子们愿意在娱乐方面慷慨花费的趋势。此外,一些大型演唱会如泰勒·斯威夫特的全球巡演也在排行榜中占据一席之地。

总体而言,这些数据清晰地展示了疫情之后,美国人的生活正在逐渐回归正常,线下活动重新充满活力。消费者恢复到电影院观影,旅游行业迎来强劲反弹,各种娱乐活动再次火爆,为美国的消费市场注入了强大的活力。这些数据也表明,不要轻信媒体上关于经济不好的言论,要具体分析好在哪些方面经济存在问题,而我们所看到的数据显示美国的经济是相当强劲的。

我们已经观察了就业、失业、通胀、收入、工资以及支出等方面的情况,接下来我们看看这些因素对美国股票市场的影响。

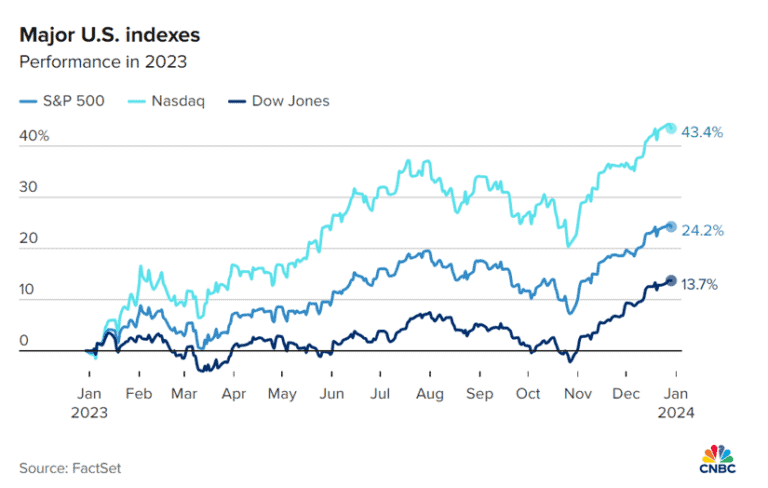

去年,美国的三大指数取得了显著的增长,具体来说,道琼斯指数涨幅最小,为13.7%,S&P涨了26.55%,而纳斯达克指数则涨了43.4%。

我们首先来看看道琼斯指数。

从下往上看,涨幅相对较小,但我们需要注意整个市场情况。在2022年1月4日,道琼斯指数达到了一个高点,之后整个市场呈下跌趋势,直至2022年10月13日,下跌了22.46%。在整个2023年,市场几乎整年都在盘整,真正的涨幅主要出现在11月和12月。这两个月的涨幅不仅涨完了前面两年的跌幅,而且最关键的是,它突破了2022年的历史高点,创下了一个历史新高,具有重要的指导意义。

接下来,我们看看S&P 500指数。同样,从1月3号开始到全年结束,虽然涨幅还可以,但在2022年的高峰时,整个市场下跌了26.55%。S&P 500指数至今并没有真正突破前期的历史新高,虽然接近,但仍未成功突破。与道琼斯指数相比,S&P 500在涨幅上表现稍显不足。

如果投资者需要选择投资目标,从图表数据来看,道琼斯指数是更具吸引力的选项。由于其在2023年实现了历史新高,它能够提供更为方向性的指导,相对于S&P 500,可能更有赚钱的潜力。投资者在做决策时需要全面考虑市场走势和历史表现,而不仅仅看表面上的涨幅。

纳斯达克指数虽然在2023年涨了43%,但是从历史角度来看,它并没有接近它在2022年的历史高点。在2022年,纳斯达克指数在历史高点之后一路下跌,跌幅达到了36.82%。尽管它在2023年反弹猛烈,但仍未真正回到历史新高,因此对比而言,纳斯达克指数相对较弱。

这也再次强调了长期投资的重要性,不应仅仅看某一年的涨幅。例如,投资纳斯达克指数在过去两年中可能亏损,而投资道琼斯指数则可能已经盈利。

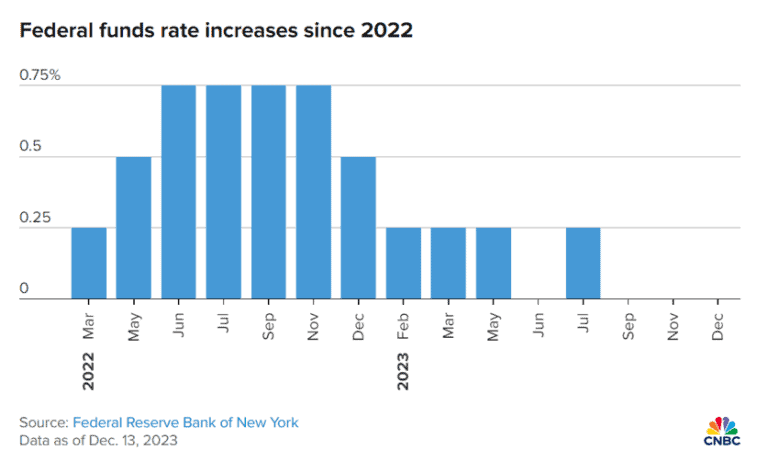

接下来,让我们转向讨论利息的情况。美联储在2022年进行了连续的加息,从2022年3月开始,到2023年已经进行了11次加息。尽管美联储主席鲍威尔释放了一些鸽派信号,暗示可能在2024年减息,但是整体来看,利息处于相对高位。即便未来减息,也不太可能回到过去低利率的水平。

在过去20年里,利息一直相对较低,但是在过去两年里,利息上升到了一个相对较高的水平。这也意味着房地产市场的盛宴已经结束,尤其是在房贷利息方面。目前,房贷利息已经达到了相当高的水平,对于购房者而言,购房成本明显上升。

我们看到房屋销售的情况。尽管房贷利息从高峰回落,但整个2023年,美国的房屋销售一直处于一个较低的水平。大量的房屋库存积压,而新的库存不断进入市场。这表明房东们纷纷试图出售房产,但市场上却缺乏购房者。在库存积压的情况下,房屋价格的上涨空间有限,更有可能下跌。

因此,对于目前手中持有投资房的投资者,建议趁市场还没有出现急剧下跌的时候尽早清仓。在市场形势可能加剧变差之前,及时脱手可能是更明智的选择。

今天的文章中,我们通过分析10张图表深入剖析了美国去年的经济状况,着重关注了股市、利息、房地产等方面。总体来说,美联储升息的目的是为了应对通胀,但其实质是在打压房地产市场。尽管就业市场强劲,工资和消费也保持增长,但高利息对房地产的影响显著。

进入2024年,我们需要明确投资的目的是为了赚钱。提出两个关键步骤:一是在亏损的情况下要进行止损,尽快削减损失;二是在盈利的地方不要轻易取走利润,而是让资金继续滚动生利,扩大利润。这两个步骤是实现投资目标的基础,然而,很多人在实际操作中可能会做出相反的决策。

以实际案例为例,一些投资者在面对高利息和房地产市场不确定性时,将投资收益用于填补房产亏损,相当于“杀鸡取卵”。在这种情况下,我们强调了正确的资金管理和风险控制的重要性,以及理性分析市场,着眼于长期投资目标的必要性。这也提醒投资者要警惕市场波动,及时调整策略。

Ai Financial Funds Investing - You fulfill your dreams, we cover your bills

Ai Financial is a leading Canadian Fin-Techfund investmentservice provider. We leverage cutting-edge technology to adhere toValue Investing principles,aiming to drive reform in Canada's pension system and enable more people to live better lives through financial investment.

Ai Financial has a background in financial compliance and anti-money laundering (AML). Through collaborations with banks, funds, and insurance companies, we select fund products suitable for clients and managevarious investment accountssuch as TFSA and RRSP. Additionally, we assist clients in applying for unique CanadianInvestment Loan, facilitating early attainment of financial freedom.