加拿大“金字塔销售”...

Read MoreCategories

- About AI Financial (4)

- Brand Story (19)

- Client Case (17)

- Daily Finance News (63)

- Entertainment (14)

- Everything about Advisor (12)

- Financial Product (36)

- Global Focus (38)

- Industry Analysis (17)

- Insights and opinions (100)

- News and events (16)

- Stock Market (184)

- Uncategorized (5)

Recent Posts

- Stocks fall on disappointing earnings and inflation data before Fed decision April 30, 2024

- Stocks break losing streak, while tech stocks rallied; Slow progress on inflation means rates will stay high for longer April 29, 2024

- Wall Street edges higher at the start of a busy week April 29, 2024

- AiF insight | Tesla's Rise, AiF Proven Wrong! April 29, 2024

官方报告独家解读:通胀到底有多严重?| AI Financial恒益投资

编辑于2023.07.24

前言

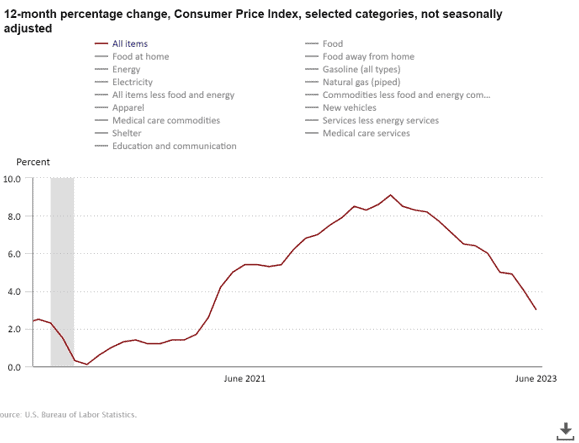

上周三,美国联邦统计局公布了六月份的通货膨胀指数,六月份CPI指数相比起上个月环比增长0.2%,这代表美联储还正在朝他的目标前进中。对比去年6月份的报告上的数字9.1%来说,这现在CPI的3%已经非常的的低了,可以说通胀已经渐渐地被掌控,并且有放缓趋势了。从下图也可以清楚看出,自疫情时代开始的高通胀已经逐渐放缓。

单单看这么一条消息,可能很多人听不懂,或是很难理解其中的含义,今天的讲座让我们分成三个不同的部分,独家解析一下这短短的一句话,所蕴含的信息以及这么一份报告会对市场产生什么样的影响。

CPI指数为什么可以代表通胀

什么是CPI指数?

CPI指数(消费者物价指数)是一种衡量物价水平变动的经济指标,它是通过比较不同时间点上,一篮子常见消费品和服务的价格来计算的,也就是买这一篮子同样的东西在不同的时间点要花多少钱,CPI指数的变动也可以用作衡量通货膨胀和物价是上涨还是下降了,当CPI指数上升时,表示需要花更多的钱买这一篮子东西。而CPI指数下降则表示需要花更少的钱买一篮子的东西。

简单来说,因CPI衡量的是一篮子商品,商品的价值本身是不会变的,而如果买同样多的商品所需要的钱变多了,钱就不值钱了,商品价格变高,钱不值钱了,这也就是通货膨胀。那么,这对我们平民百姓最直接的影响,就包括了比如:买菜吃饭的价格变高了。

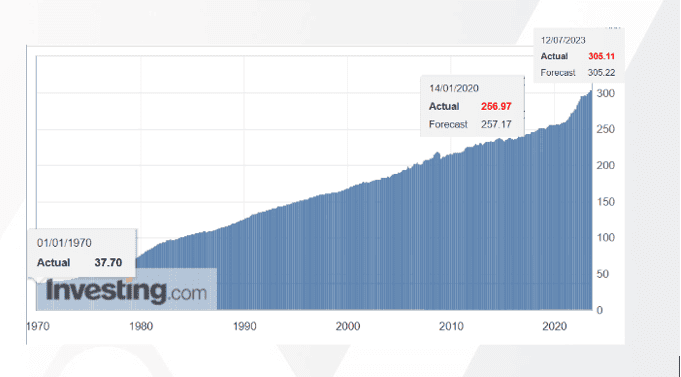

我们可以通过一个简单的实例看出来,CPI指数1970年至今对平民日常生活的影响,CPI指数从1970年的37.7到今年的305.1,涨了约8倍,也就是说,1970年可以用一毛钱买的馒头,现在就需要8毛钱才能买到了。对比疫情前后,这个增幅依然明显,疫情前1块钱的东西,现在要卖接近1块2了。

然而,很多人可能对CPI指数的上升,或是通货膨胀有一定程度上的误解,事实上,通货膨胀分为两种,一种是良性通胀,另一种是恶性通胀,现在美国的通胀率是3%,加拿大则是3.4%,只要是在2%至5%内的通胀指数都属于是良性通胀,而良性通胀其实是和经济社会发展伴生的,也就是经济发展必然带来一定的通货膨胀。同时也会带来一些益处,其中就包括:稍微比2%高一些的通胀率可以刺激消费,从而带动社会经济发展,因为通胀较高的时候,手里的钱就变烫了,不会增值了,留在手里还倒不如投资出去或者消费出去,那么整体经济这个大轮子一旦转起来,运作起来了,人民的生活也会得到一定的提升,整体的经济也就顺理成章地越来越繁荣。

我们可以举一些生活中的例子来佐证一下通胀是可以给社会带来更多的价值的。

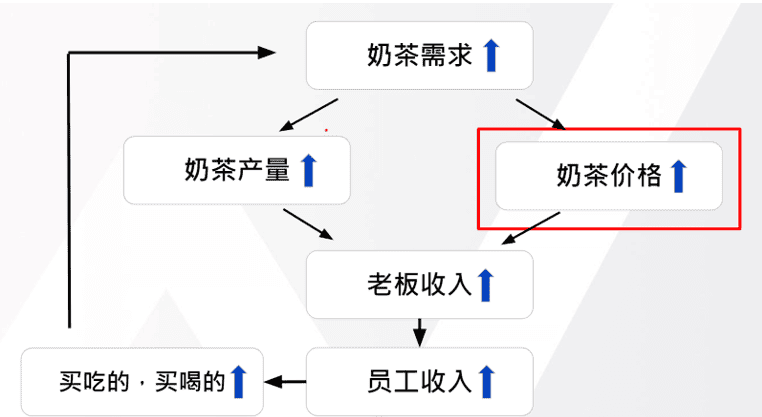

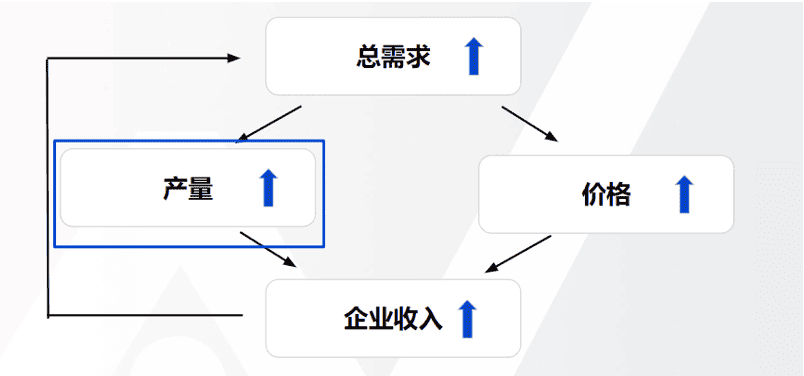

如以上的流程图,假如有一个产业突然爆火,就有可能产生良性的通货膨胀,我们以买奶茶为例,假如突然人们都想喝奶茶,那么奶茶的需求量会上升,这时候奶茶店的老板面对这突然增加的奶茶需求,他会选择提高奶茶的产量,比如多招人或者让员工做奶茶快一点。同时提高奶茶的价格。

导致的结果一定是老板的收入增加,因为奶茶的爆火,奶茶的相关工作也会变得火爆起来,这时候员工就会要求更高的方式,因为老板从中赚到更多的钱了,他们就会适当的提高员工的工资,员工有了更多的钱也会更愿意去买吃的,买喝的,这样的话就会提高奶茶的需求。其中在提高奶茶价格的时候,其实就产生了通货膨胀。

看这张图我们就会发现,虽然奶茶的价格提高了,但与此同时也提高了奶茶的产量,而产出的奶茶就是为社会产生的价值,我们可以看出来,良性的通货膨胀是可以让社会创造更多的价值的。

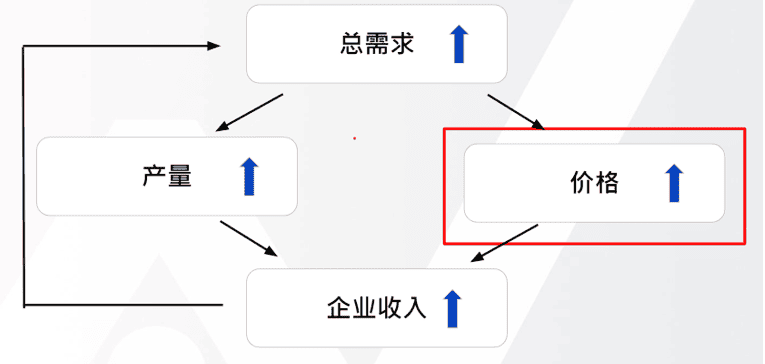

我们把这个图简化一下:

从宏观的情况来看,无论是什么企业,在良性的通货膨胀的进行时都会赚到更多的钱,并产出更大的社会价值。这同时也说明只要经济增长,就一定会产生通货膨胀。换句话来说通货膨胀是和经济增长伴生的。

另一方面,大部分人的认知里害怕的,其实并不是所有通胀,而是恶性通胀,当通胀率过高的时候,就会产生恶性通胀了,恶性通胀的坏处在于,它会导致人们手中的钱快速地贬值,令人们对这个货币失去信心,从而造成信贷系统的崩塌,没有人会再愿意用现金消费了,这时候,大家都会去买保值能力强的产品,一战之后的德国和08年的津巴布韦就是这个样子,之后的德国政府由于需要赔付战争政府由于大量的印刷货币导致货币贬值速度过快,平均两天物价就要翻一翻,当时一块面包卖一千亿马克,不出三天就要涨价到两千亿马克。而零八年的津巴布韦也是政府为偿还外债,疯狂开动印钞机,印出了举世瞩目的一百万亿的纸币。当时津巴布韦物价每24.7个小时就会翻一倍,意思就是睡一觉过去,手上的钱就已经少一半了。

所以说,通胀太高也不好,会让手中的财富快速贬值,会导致信贷系统的崩塌,人们没有人愿意用现金消费了,大家都会去买保值能力强的产品,而这些产品并不会为社会创造额外的价值。然而,通胀率太低也不好,因为只要不花钱,钱就会更值钱,就没有人愿意去消费了,这会导致经济体活力下降。所以将通胀维持在一个合理的区间之内就是各国央行的主要目标了,而美国在2021年初加息钱所定下的目标是2.0%。

这份通胀报告传递了怎样的市场信息

在对于CPI指数和通胀指数有基本的理解后,让我们来看看这份通胀报告,它究竟传递了怎样的市场信息呢?

首先,美联储已经在朝着他们的目标前进的路上走了一大步,那么,他们的目标是什么呢?就是通过加息在抑制通胀的同时保持市场的持续增长,下图就显示了大盘自2021年年初到现在,整体呈上涨趋势,虽然有加息所带来的短期阵痛,但这个属于很正常的现象,也就是说,虽然政府加息,通胀低了的同时,股市还是持续增长了,所以说美联储已经在顺利地朝着他们的目标前进了。加息所带来的副作用已经逐渐散去,之后只会是更长久和稳定的增长。

另外,政府发布通胀率的数据的用意,主要就是为了安抚人心,为什么在高通胀时期,政府安抚人心是必不可少的一环呢?就是因为我们所说的【怕什么来什么定律】。

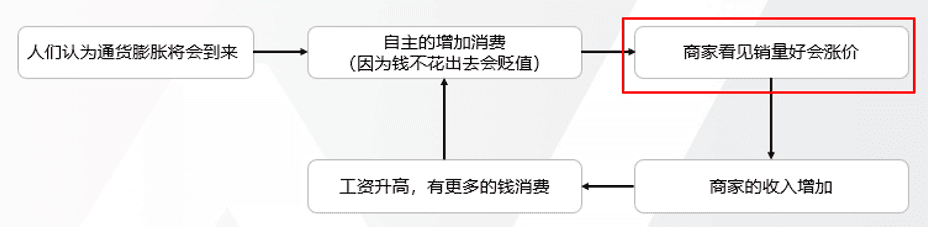

如以上的流程图,如果人们都认为通胀马上会到来,那么大家都会倾向于增加消费,毕竟留着没花的钱大几率会贬值,此时,商家看见产品销量增加了,生意变好了,就会开始涨价,那么商家的收入也就随之增加,同时带动着工资上升,使得人们有更多的钱消费,造成人们自主的增加消费,从而形成一个加剧通货膨胀的恶性循环。

总结来说,若是大部分人都害怕通胀的到来,那么,通胀就有非常高的几率真的会到来。所以,这其实也就可以解释为什么鲍威尔每一次都会强调通胀已经被我们控制住了,因为安抚人心才是抑制通胀第一步举措。

虽然美联储正在向他的目标前进,但他的目的还没完全达到,因此,在短暂的未来里,很难看到通胀率回到2%,我们将活在一个高通胀时代,未来长期的通胀率会在3%-5%的区间之内,而我们需要去接受它,我们也将会慢慢地适应这样的生活环境和物价,就算现在通胀真的降低了,我们仍要做好生活在高通胀时代的准备。只要做好准备这样的高通胀并不一定会成为我们生活中的困扰,提前做好打算,选择正确的投资方式才是跑赢通胀最正确的途径。

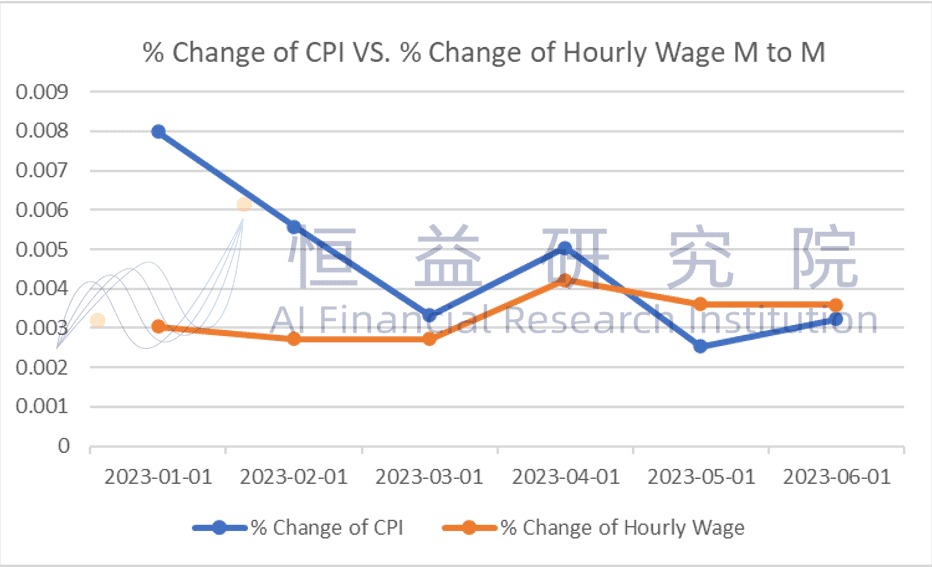

同时,美国的小时工资的增长水平终于开始稳定超过通货膨胀率,如下图所示,对比开年以来的CPI数据与美国劳工的平均时薪,从图中可以看出,美国劳工平均时薪的增长速度自开年以来一直被CPI压着走,简单解释一下就是工资涨的还没生活成本涨得快,这带来的结果就是生活压力会越来越大,钱越来越不够花。从五月份开始,通胀逐渐下降到工资增长之下。之前那种工资长得还没通胀快的情况有所缓解。

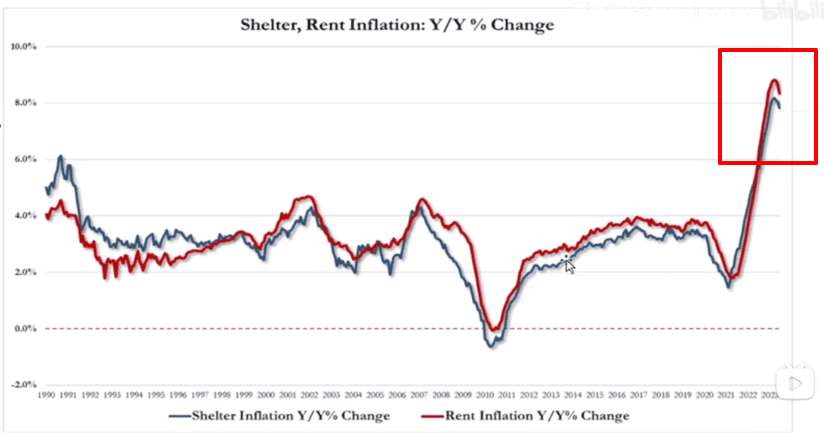

为什么我们一直提美联储加息的目的一直是打击房地产,因为房地产市场仍然是是通货膨胀的重灾区,之前高居不下的通货膨胀很大一部分原因是受到了不健康的房市的影响,房地产是通胀最严重的部分。用两张图就可以清楚的说明这两个点。

以下两张图分别是:对美国核心 CPI 同比增长贡献最大的 5 个类别以及房市通胀年度变化率。

首先,我们来看第一张图,这张图是核心CPI增长图的各个分支市场的占比,所谓核心CPI就是去掉食品和能源这种短期浮动较大的产品后的一篮子产品。我们能看出房市是占CPI指数增长比例最高的一个,占了核心CPI涨幅的70%,不仅如此,自2021年来的增幅还非常大,从通膨指数我们能看出,自2021年,房市通膨指数的直线上升,但是,就在最近也有了下跌的趋势,这也就意味着,它已经达到了顶峰,房市里的钱即将被挤出,投资房市不再明智,房产泡沫里面的钱并不会消失,而是再回到金融,再由金融做资金的再分配。

其次,我们来看一看第二张图,这张图是房市的通货膨胀率的变化,我们可以看出房市的CPI指数仍然很高,这说明房市中仍有很大的泡沫存在。但其实也不难看出,如红框部分所示,房产指数刚有下降,美联储希望通过加息打压房产泡沫的目标任重而道远,一直到上个月为止,居高不下的房市CPI才刚刚有一些下降的趋势,在房市的价格下降,房市泡沫被挤出之前,美联储应该将会一直保持高利率。如果现在计划抄底房地产的人,会亏得血本无归,因为这个行为和美联储的经济政策相违背。

CPI下降对我们生活的直接影响

同时,CPI指数的下降也意味着通货膨胀放缓,这会给我们的生活产生很多直接的影响,这些影响我们可以很容易的就可以感受的到。

首先是生活成本降低和购买力提升,通货膨胀率下降会让商品和服务价格变得稳定或下跌,意味着我们的生活成本会降低一些。举个简单的例子,在房屋市场上,放缓的通货膨胀加上美联储瞄准房市的加息策略,一定会导致房屋价格下降。这对炒房者来说肯定是噩梦,但是对于普通人来说,这样的变化可以减轻购房者的负担,这样的变化可以让更多的年轻人有能力买房。除了房价以外,其他大部分商品和服务价格也会受到降低,我们日常必须的食品、衣物、交通、教育等也会随着通货膨胀的放缓停止涨幅甚至下跌。这种物价下降带来的好处是我们普通老百姓可以很清楚的感受到的,也就是说,相同的收入能购买更多的商品和服务,人们可以拥有更好的生活品质。

其次,通货膨胀的放缓可以让我们的工资能跑赢通货膨胀,如果工资涨幅能够持平或者超过物价涨幅,那么我们就会有更多的钱其提高我们的生活质量而不是只去支付房贷、这会使得工薪阶层的生活更为宽裕,也会让我们未来的生活更加轻松。

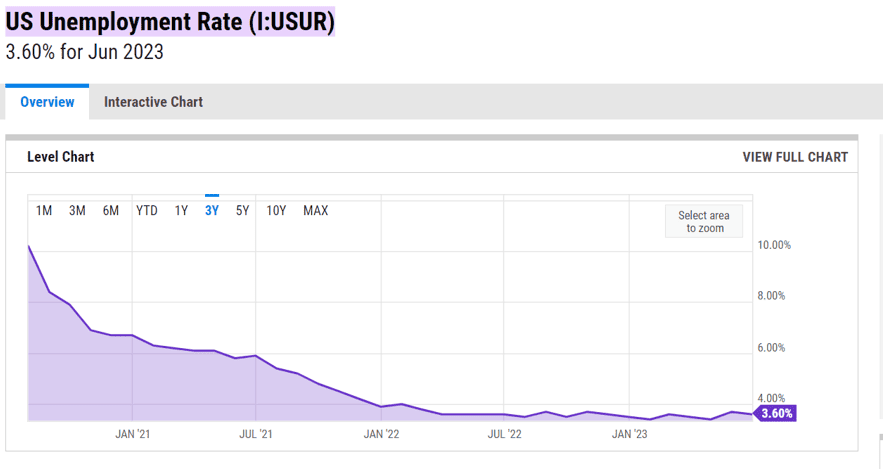

同时,放缓的通胀也会提供更多的就业机会,上图是自2021年初到今年的失业率变化图,图中可以清楚的看见失业率正在随着通胀的放缓逐渐下降。这个其实很好理解,就是从企业方面来说在通货膨胀率下降的情况下,企业由于降低了成本压力,可能会有更多的资金用于扩大生产和招聘,使得就业市场更为活跃,这个在我们上面说的良性通胀所带来的经济循环里也能很好的体现。

从上图中我们发现,人们对产品的需求增加后,除了物品涨价,商家还会尽量的提高产能,而提高产能最直接的办法就是招聘新的员工,这就提高了人们找工作的机会,提高的产能也能让企业有更多的钱给员工带来更好的工作环境和待遇。

最重要的就是投资策略需要调整,在通货膨胀率放缓的情况下,一些传统的保值投资产品(如房产、黄金)可能不再是最优选择。首先,这些产品的价格上涨速度会变低,投资回报率降低。

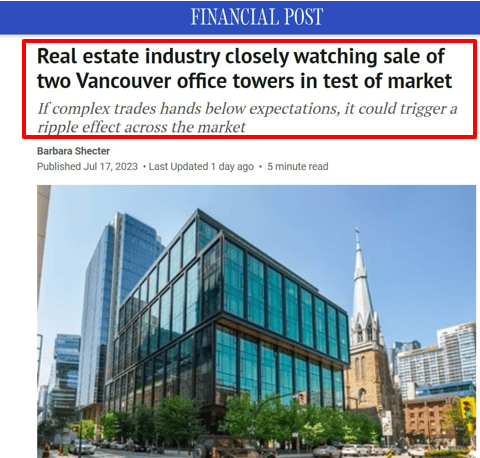

其次,这些产品的流动性较差,以房市为例,如果等到房价已经开始下跌再选择出手手中的房产的话,可能那个时候要面临一大堆人都想卖房,温哥华的两座办公塔楼现在就万众瞩目,人们都认为如果这两座办公塔楼没有卖出去他应有的价格,那就真的说明房市已经开始走下坡路了。现在大家都还没有意识到要卖房,这你要等到房价开始跌的时候自己的房子想卖出去就要面临房价被一压再压,甚至卖不出去的情况。房市并没股市中保证股票流动性的做市商,没有人去接盘的情况下,大家的房子都卖不出去可能会发生如同Bank Run一样的挤兑情况,引发踩踏事故。

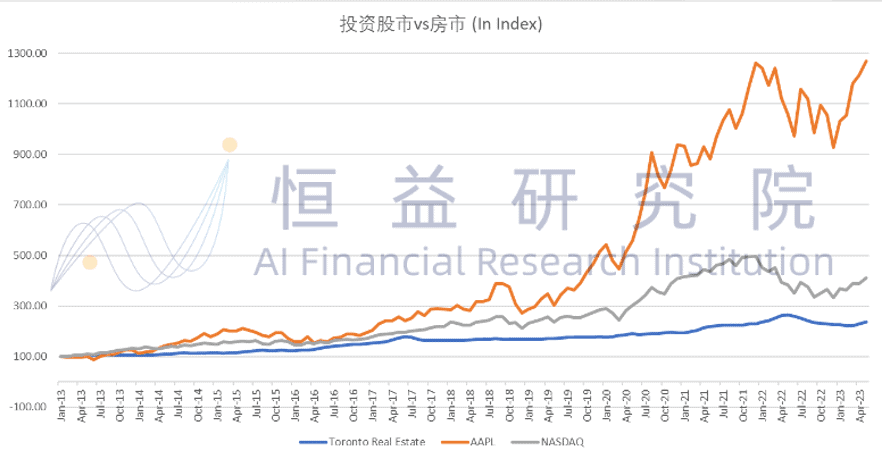

相反,一些收益率更好的投资方式可能会变得更有吸引力,最明显的就是股票,如图,从年初到现在的股市投资回报率可以看出,投资股市是一个明显比投资房市更合适的策略,蓝色的线代表的是多伦多的房市,灰色的线代表的是Nasdaq,而橘色的线代表的则是Apple苹果公司。

我们先来看看多伦多的房市吧,从2013年一月到2023年五月,多伦多的房市涨了约2.36倍。可能2.36倍的回报是许多投资者认为合理,且不错的一个收益,然而,对比投资NasdaqandApple的投资者收益与投资房市的投资者收益,Nasdaq在过去十年间涨了约4.12倍,而Apple涨了约12.69倍。此时看来,投入房市所获得的2.36倍收益就显得平平无奇。

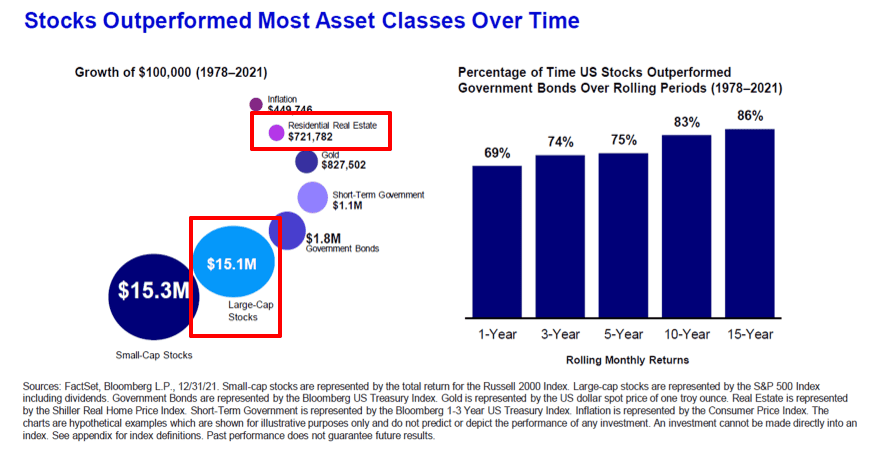

放在更长远的尺度上来讲,股票市场无论通胀走势如何,它一直是一个收益率远高于通胀的投资选择。根据Bloomberg的数据分析,在1978年到2021年的四十多年间,如果在1978年将10万美元投入房地产市场,到2021年的时候,这笔投资会增长到约72万美元,也就是涨了7.2倍左右。如果在1978年开始就将10万美元投入美股市场,并且坚持长期持有,到2021年,这笔投资可能会有1510万美元,也就是翻了150倍,差别巨大

在通货膨胀率下降的情况下,如果只是抱着抗通胀产品不放,在未来即将到来的高通胀时代,通过投资这些产品是没有办法积累足够的财富的。市场上会有更多的选择投资股票市场的策略,这也会带动金融市场的活跃度,推动经济的进一步发展。

结论:

通过上面的分析,我们可以看出市场仍在持续向好,现在这个通胀率是健康的,乐观的,美联储也会努力将通胀维持在现在这个区间之内。这样优秀的报告也带动了股市的持续上涨,只要能保持在这个稳定健康的股市区间内,美国股市一定会继续的持续上涨。但我们也不能放松警惕,我们应该提前做好准备。美联储打击房市的目的还没有达到,未来很长一段时间,美国都将保持在高利率,高通胀时代,我们要提前为高通胀做好打算,选对投资标的才能跑赢通胀,赢得未来。

如果您对投资有疑问或者想要了解更多信息, 欢迎点击链接, 预约自己的专属免费投资时间:

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2023.07.24